财税2016年74号文件原文,异地预缴增值税有关城市维护建设税和教育费附加政策问题的通知

财政部国家税务总局关于纳税人异地预缴增值税有关城市维护建设税和教育费附加政策问题的通知

各省、自治区、直辖市、计划单列市财政厅(局)、国家税务局、地方税务局,新疆生产建设兵团财务局:

根据全面推开“营改增”试点后增值税政策调整情况,现就纳税人异地预缴增值税涉及的城市维护建设税和教育费附加政策执行问题通知如下:

一、纳税人跨地区提供建筑服务、销售和出租不动产的,应在建筑服务发生地、不动产所在地预缴增值税时,以预缴增值税税额为计税依据,并按预缴增值税所在地的城市维护建设税适用税率和教育费附加征收率就地计算缴纳城市维护建设税和教育费附加。

二、预缴增值税的纳税人在其机构所在地申报缴纳增值税时,以其实际缴纳的增值税税额为计税依据,并按机构所在地的城市维护建设税适用税率和教育费附加征收率就地计算缴纳城市维护建设税和教育费附加。

三、本通知自2016年5月1日起执行。

何广涛解读——

适用范围:

纳税人跨县市区提供建筑服务、纳税人销售与机构所在地不在同一县市区的不动产、纳税人出租与机构所在地不在同一县市区的不动产,按照规定应预缴增值税的,适用本办法。

特定情形:

北京市纳税人跨区提供不动产租赁服务,按照北京市国税局2016年第7号公告,不需要在不动产所在地预缴,附加税费也不需要预缴。

房地产开发企业中的一般纳税人销售房地产老项目,选用一般计税方法的,应按照3%的预征率在不动产所在地预缴税款,不动产所在地与机构所在地不在同一县市区的,附加税费按照本办法规定预缴。

异地预缴要点:

时间与增值税预缴的时间相同,计税依据为预缴增值税税额,税率(征收率)为预缴增值税所在地的税率(征收率),目前我国城建税税率为市区7%、县城和镇5%、其他地区1%,教育费附加征收率为3%。预缴附加税费的税务机关为地方税务局。

申报缴纳要点:

纳税申报时,计税依据为实际缴纳的增值税税额,税率(征收率)为机构所在地税率(征收率)。如本期存在留抵,不需要缴纳增值税时,附加税费也不需要计算缴纳。

小陈税务解读——

一、政策规定:

财税〔2016〕74号文件规定,自2016年5月1日起:

1.纳税人跨地区提供建筑服务、销售和出租不动产的,应在建筑服务发生地、不动产所在地预缴增值税时,以预缴增值税税额为计税依据,并按预缴增值税所在地的城建税适用税率和教育费附加征收率就地计算缴纳城建税和教育费附加。

2.预缴增值税的纳税人在其机构所在地申报缴纳增值税时,以其实际缴纳的增值税税额为计税依据,并按机构所在地的城建税适用税率和教育费附加征收率就地计算缴纳城建税和教育费附加。

二、政策实务理解

1.政策适用范围:提供建筑服务、销售和出租不动产的,在建筑服务发生地、不动产所在地预缴增值税才适用该政策。

2.提供建筑服务、销售和出租不动产的,在建筑服务发生地、不动产所在地预缴增值税时,同时需要缴纳以预缴的增值税为基数的城建税和教育费附加(含地方教育附加,下同)。

3.异地预缴增值税缴纳城建税及教育费附加

在建筑服务发生地、不动产所在地预缴增值税时,以预缴增值税税额为计税依据,以所在地的城建税适用税率和教育费附加征收率,计算缴纳城建税和教育费附加。

应纳城建税和教育费附加=预缴增值税税额×异地的城建税适用税率和教育费附加征收率。

4.机构所在地申报缴纳增值税缴纳城建税及教育费附加

在其机构所在地申报缴纳增值税时,以其实际缴纳的增值税税额为计税依据,以机构所在地的城建税适用税率和教育费附加征收率,计算缴纳城建税和教育费附加。

应纳城建税和教育费附加=申报缴纳增值税税额×机构所在地的城建税适用税率和教育费附加征收率。

特别提醒,申报缴纳增值税税额是计算应纳税额抵减预缴增值税税额后的税额。

5.如果异地的城建税适用税率和教育费附加征收率和机构所在地的城建税适用税率和教育费附加征收率存在差异,不需要补缴和不能申请退城建税及教育费附加。

6.不存在预缴的城建税及教育费附加在机构所在地抵税费的问题

由于跨地区提供建筑服务、销售和出租不动产的,应在建筑服务发生地、不动产所在地预缴的增值税,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减,则在机构所在地缴纳增值税时,已经将预缴的增值税抵减了,也就是算的时候也就“抵减了预缴的城建税及教育费附加”。

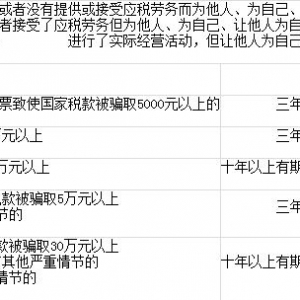

7.多预缴的城建税及教育费附加没有退税机制

异地经营在建筑服务发生地、不动产所在地预缴的增值税,如果大于企业实际要缴纳增值税,由于在预缴的增值税已经同时预缴的城建税及教育费附加,也就是多“预缴的城建税及教育费附加”,现在没有政策规定可以申请退回预缴的城建税及教育费附加。

8.举个例子

【例】北京市丰台区某建筑企业一般纳税人,2016年8月发生了如下业务:在陕西榆林地区米脂县提供建筑物服务,合同注明的开工日期为2016年7月20日,合同总金额1110000元(含税),给对方开具了增值税专用发票。A将部分业务分包给建筑企业B,支付分包款444000元,取得的增值税专用发票,注明税额44000元。除了分包款以外5月A取得2张17%税率的增值税专用发票,注明税额17000元。除上述外A当月无其他业务,选择一般计税方法。

(1)跨区提供建筑服务的,应在建筑服务发生地主管国税机关预缴增值税,向机构所在地主管国税机关申报缴纳增值税。

(2)纳税人跨区提供建筑服务,应在建筑服务发生地陕西榆林地区米脂县机关预缴增值税、城建税及教育费附加。

(3)该项目纳税人选择了一般计税方法,应以取得的全部价款和价外费用扣除支付的分包款后的余额666000元(1110000-444000),按照2%的预征率计算应预缴税款。则:

在米脂县应预缴税款=(1110000-444000)÷(1+11%)×2%=12000元。

在米脂县缴纳城建税=12000×5%=600元

在米脂县缴纳教育费附加=12000×3%=360元

在米脂县缴纳地方教育费附加=12000×2%=240元

(4)在丰台不扣除分包款,分包款按进项税额抵扣,以不含税销售额1000000元全额按11%税率申报纳税。

在丰台区申报销项税额=1110000÷(1+11%)×11%=110000元,

应纳税额=销项税额-进项税额=110000-44000-17000=49000元,由于已预缴12000元,本期在丰台区还应缴纳的税额=49000-12000=37000元。

在丰台区缴纳城建税=37000×7%=2590元

在丰台区缴纳教育费附加=37000×3%=1110元

在丰台区缴纳地方教育费附加=37000×2%=74元

特别提醒:

(1)在丰台区缴纳城建税及教育费附加不是“49000元”,是抵减预缴增值税税款后的“37000元”。

(2)在丰台地区不需要补缴因在米脂县与丰台区城建税征收率差的城建税,即不需要补缴12000×(7%-5%)城建税。

三、附加知识:

1.城建税税率

纳税人所在地在市区的,税率为7%;

纳税人所在地在县城、镇的,税率为5%;

纳税人所在地不在市区、县城或镇的,税率为1%。

其中:撤县建市后,纳税人所在地在市区的,城建税适用税率为7%;纳税人所在地在市区以外其他镇的,城建税适用税率仍为5%。(税总函〔2016〕280号)

2.教育费附加的征收率为3%和地方教育附加的征收率2%。