建筑,房地产企业销售租赁不动产,预缴增值税的时间、地点,及不预缴的后果

一、预缴的时点分析

根据财税[2016]36号文及国家税务总局2016年第14、16、17、18号公告的规定,纳税人转让异地不动产、异地提供不动产经营租赁服务、异地提供建筑服务、以预收款方式销售房地产等四种情形,需要按照规定的方法在经营地预缴增值税,同时根据财税[2016]74号文的规定,纳税人应以预缴的增值税税额为计税依据,按照经营地的税率和征收率就地计算缴纳附加税费。

预缴税款的计算、预缴税款表的填报相关规定比较明确,多数纳税人可以准确掌握,政策规定比较模糊的是预缴的时点,也就是,具体应该在什么时候预缴,相关规定不一:

税总2016年第18号公告明确规定,房地产开发企业以预收款方式销售房地产项目,「应在取得预收款的次月纳税申报期向主管国税机关预缴税款」;

此外的三种情形,相关文件只是笼统的规定,纳税人转让异地不动产、异地提供不动产经营租赁服务、异地提供建筑服务,纳税义务发生时,向经营地主管地税或国税机关预缴税款。

根据以上规定分析,房地产开发企业纳税申报期内收到多笔预收款的,可以在次月申报期内合并一次预缴税款;其他企业应在纳税义务发生后逐笔预缴税款。

二、房地产企业预缴地点的分析

值得注意的是,关于房地产企业预缴增值税的地点,除财税[2016]36号文附件二第一条第(十)款第2项规定「一般纳税人销售房地产老项目,适用一般计税方法的,应以取得的全部价款和价外费用,按照3%的预征率在不动产所在地预缴税款后,向机构所在地主管税务机关进行纳税申报」外,18号公告关于房地产开发企业预缴的地点均明确为「主管国税机关」。

这个光秃秃的「主管国税机关」前面没有任何前缀,到底是房地产项目所在地的「主管国税机关」?还是房地产开发企业的「主管国税机关」?

从房地产开发企业的经营模式上看,大体上有两种,一是项目公司模式,也就是在项目所在地成立独立的项目公司,由项目公司承担房地产项目的开发;二是项目部模式,即房地产开发公司成立相应的项目部,负责具体的项目开发业务,但相关手续及涉税事务均由总公司承担。

项目公司模式下,项目公司机构所在地与房地产项目地在同一县市区,「主管国税机关」不存在歧义,应为项目公司机构所在地主管国税机关。

项目部模式下,房地产开发公司机构所在地与房地产项目有可能不在同一县市区,「主管国税机关」就存在歧义了。

就在笔者百思不得其解之际,看到了江西省国税局2016年8月18日的营改增问题解答(九),按照总局有关会议精神,「主管国税机关」为房地产项目的主管国税机关。

那好吧,希望各地都照此口径执行。

三、另一种税负

「营改增」全面推开百日来,取得的成绩是有目共睹的,可以说全面贯彻落实了总理的承诺,确保所有行业的税负只减不增已初步并将进一步体现!对此要深刻认识,充分肯定!

笔者认为税负是一个广义的概念,不仅仅是应纳税额与收入的比例,由于税制设置不当,大量引入税款预缴环节,导致纳税人其他方面的负担上升,算不算税负上升?

四种预缴情形,不动产出租和转让属于纳税人较少发生的业务,偶尔为之,尚可接受;房开企业一月或一季度预缴一次,亦可接受;建筑业企业,异地项目收款一次,预缴一次,不仅要跑国税,还要跑地税!你们受得了吗?

于是,出现了两种极端。

一种是,我不去异地预缴,就在机构所在地缴,反正我也没少交税,你能把我怎么样?

同志哥,哪儿交不是交,为什么不预缴呢?

我公司规模不大人手少,项目早都完工就剩尾款,一个项目几十万,甲方一次付款几万,我就得派人跑一趟,差旅费好几千,受不了。

另一种是,我想提前一次把税全部在当地预缴,可以吗?

理由:同样是人少项目多,怕跑腿,差旅费高昂,想减少预缴的次数,降低预缴成本。

问题是,这种「促使」纳税人提前交税的税制,是政策制定者的初衷吗?

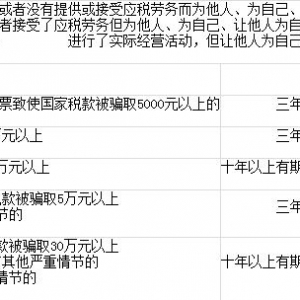

四、未按规定预缴的的法律责任

税总关于预缴税款的系列公告,无一例外的都规定,纳税人应预缴税款而自应当预缴之月起超过6个月没有预缴税款的,或者未按照规定预缴税款的,由机构所在地主管国税机关按照《中华人民共和国税收征收管理法》及相关规定进行处理。

《中华人民共和国税收征收管理法》关于「纳税人未按期进行纳税申报和缴纳税款」的规定:

第三十二条纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

第四十条从事生产、经营的纳税人、扣缴义务人未按照规定的期限缴纳或者解缴税款,纳税担保人未按照规定的期限缴纳所担保的税款,由税务机关责令限期缴纳,逾期仍未缴纳的,经县以上税务局(分局)局长批准,税务机关可以采取下列强制执行措施:

(一)书面通知其开户银行或者其他金融机构从其存款中扣缴税款;

(二)扣押、查封、依法拍卖或者变卖其价值相当于应纳税款的商品、货物或者其他财产,以拍卖或者变卖所得抵缴税款。

税务机关采取强制执行措施时,对前款所列纳税人、扣缴义务人、纳税担保人未缴纳的滞纳金同时强制执行。

个人及其所扶养家属维持生活必需的住房和用品,不在强制执行措施的范围之内。

第六十四条纳税人不进行纳税申报,不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款。

第六十八条纳税人、扣缴义务人在规定期限内不缴或者少缴应纳或者应解缴的税款,经税务机关责令限期缴纳,逾期仍未缴纳的,税务机关除依照本法第四十条的规定采取强制执行措施追缴其不缴或者少缴的税款外,可以处不缴或者少缴的税款百分之五十以上五倍以下的罚款。