营改增后房地产企业“拿地环节涉税分析”,房地产购买土地交税问题

土地成本作为房地产开发最大的成本之一,房开企业在投资决策前,应根据房地产项目规模、类型等因素,进行详细财务测算,评估增值税体制下的项目定价、现金流、利润和整体税负,以便为经营决策的制定提供数据支持。

笔者结合诸多财税实务工作经验,现对不同拿地方式涉税分析,希望对广大读者有所启示。

一、资产转让方式

根据我国法规规定土地是不能直接转让的,房地产企业通常采取在建工程转让的方式(资产转让方式)。在这种模式下,卖方需要缴纳土地增值税、所得税、印花税、增值税。买方需要缴纳契税、印花税。其成本能够直接在土地增值税、企业所得税前扣除。

根据《财政部国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)文件的相关规定,转让行为是增值税的应税行为。由于上一环节转让时缴纳的增值税,在下一环节可抵扣,增值税的抵扣链条是完整的,这种取得土地的方式完全可以在计算房地产企业增值税时,运用抵扣法来实现土地成本进项税额的抵扣。

房产公司在资产转让方式下选择拿地时应考虑整个开发环节的整体税负,包括转让环节、开发销售环节、经营环节,应作整体的测算分析。

二、土地出让方式

通常涉及土地出让金和现金补偿,房地产开发企业为取得土地使用权支付的费用包括土地出让金、拆迁补偿费、征收补偿款、开发规费等。在这种模式下,房地产企业需要缴纳契税,印花税,其土地出让金可以在增值税计算中抵扣销售额,但拆迁补偿费、征收补偿款、开发规费不能抵扣。

其中:土地出让金通常是指各级政府土地管理部门将土地使用权出让给土地使用者,按规定向买受人收取的土地出让的全部价款。土地出让金根据出让地块的条件,可以分为“熟地价”(即提供“七通一平”的地块价,包括土地使用费和开发费)、“毛地”或“生地”价,其票据由财政部门出具。

拆迁补偿费通常是指拆建单位依照规定标准向被拆迁房屋的所有权人或使用人支付的各种补偿金,主要包括房屋补偿费、周转补偿费和奖励性补偿费三方面。其票据主要是被拆迁房屋的所有权人或使用人出具的发票或者收据。征收补偿款通常是指政府先将土地拍卖出让,再由政府出面征收拆迁但由房地产开发企业承担、并通过政府向被拆迁房屋的所有权人或使用人支付的款项。其票据为政府财政部门出具的非税收入票据。

开发规费通常是指在房地产开发过程中,房地产开发企业按照项目所在地的收取标准向政府多个部门缴纳若干项的各种规费。其票据为政府部门出具的非税收入票据。

目前只有土地出让金列入差额扣除范围,扣除凭证为省级以上(含省级)财政部门监(印)制的财政票据。

土地出让方式经常涉及配套设施建设的问题。配套设施包括建设学校、医院、市政设施等。之所以房地产开发企业会无偿地建设配套设施,主要原因在于政府以一个低于市场价格的土地成本将土地出让给房地产开发企业,因此,为了弥补这部分的土地价差,房地产开发企业需要无偿建设与该部分土地价差等值或相近的配套设施。归根结底,“土地出让金+配套设施建设成本”即为真正的土地成本价款。根据财税[2016]36号及相关政策原理分析,配套设施移交时无需视同销售,其建设成本相应的进项税按照现存法规分析是可以抵扣。因此,必须先确定当地主管税务机关对于配套设施政策执行的方式及尺度。

三、股权转让方式

在这种模式下,企业通常将目标公司的其他资产先清理掉,然后卖公司100%股权,该方式是目前运用非常普遍的方式。购买方的大忌是在谈判的时候,没有充分考虑税负问题,结果酿成大问题。

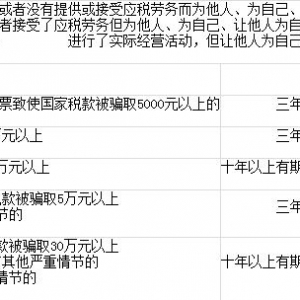

卖方:只有企业所得税(或个人所得税),没有增值税和土地增值税。

买方:税负较重,风险较大。表现在:1、股权溢价不允许作为成本在所得税和土地增值税前扣除,相当于对方少缴的土地增值税递延到下游来了。2、标的企业未来的税务检查风险。例如,大额白条入账问题。3、该企业既往少缴税款涉及的税务检查风险(不能为目标企业的过去买单);4、该企业的其他潜在负债。

因此,未来经营模式影响拿地方案。如开发后以自持经营为主的,因不涉及土地增值税,股权收购溢价部分不能进土地成本对项目影响就较小。所以我们做测算时需考虑将来的经营模式,评估资产收购、股权收购两种模式的最终税负。

拿地不易,涉税事前细分析。