干货分享:五个必看的财税小知识

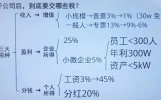

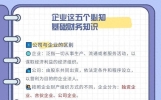

一、小规模纳税人的免税销售额是合并计算还是分别计算?

从2019年1月1日起,小规模纳税人的所有增值税应税销售行为(包括销售货物、劳务、服务、无形资产和不动产)都将合并计算销售额,以判断是否达到免税标准。

二、小规模纳税人销售不动产能否享受免税政策?

如果小规模纳税人合计月(季)销售额未超过免税标准,那么包括销售不动产在内的所有销售额都可以享受免税政策。但如果小规模纳税人合计月(季)销售额超过免税标准,那么销售不动产取得的销售额就不能享受免税政策。不过,如果扣除本期发生的销售不动产的销售额后未超过免税标准,那么销售货物、劳务、服务、无形资产取得的销售额仍然可以享受免税政策。

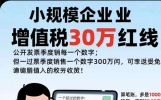

三、按固定期限纳税的小规模纳税人可以自主选择按月或按季纳税吗?

小规模纳税人的纳税期限不同,因此享受免税政策的效果可能存在差异。为了确保小规模纳税人充分享受政策,按照固定期限纳税的小规模纳税人可以根据自己的实际经营情况选择实行按月纳税或按季纳税。但是一旦选择,一个会计年度内就不能再变更。

四、其他个人采取一次性收取租金的形式出租不动产取得的租金收入,如何享受免税政策?

如果其他个人采取一次性收取租金(包括预收款)的形式出租不动产取得的租金收入,那么可以在对应的租赁期内平均分摊。分摊后的月租金收入未超过10万元的,就可以免征增值税。按照现行规定应当预缴增值税税款的小规模纳税人,如跨地区提供建筑服务、销售不动产、出租不动产等,凡在预缴地实现的月(季)销售额未超过免税标准的,当期无需预缴税款,也无需填报《增值税预缴税表》。已经预缴税款的,可以向预缴地主管税务机关申请退还。

五、小规模纳税人中的单位和个体工商户销售不动产预缴增值税时,如何适用免税政策?

小规模纳税人中的单位和个体工商户销售不动产时,应该结合其销售额、纳税期限以及其他现行政策规定来确定是否需要预缴增值税。例如,某单位在销售不动产时销售额为20万元。如果选择按月纳税,不动产销售额超过月销售额10万元的免税标准,那么就应该在不动产所在地预缴税款。如果选择按季纳税,不动产销售额未超过季度销售额30万元的免税标准,那么就无需在不动产所在地预缴税款。